1 国内液压件龙头抓住液压件国产替代机遇,成功穿越周期

1.1 深耕行业 30 年,造就国产液压件领导品牌

公司前身恒立液压气动有限公司成立于 1990 年,2005 年江苏恒立高压油缸有限公司 成立,在常州建成投产,2011 年 10 月,公司成功在上海证券交易所挂牌上市。恒立液压 最初专注于生产气动缸和气动控制阀等气动元件产品,经历 30 余年的发展,公司通过自主 研发已成为涵盖高压油缸、高压柱塞泵、液压多路阀、工业阀、液压系统、液压测试台及 高精密液压铸件等产品研发和制造的大型综合性企业。公司产品广泛应用于工程机械、港 口船舶、能源开采、隧道机械、工业制造等众多行业,技术水平和生产规模跻身于世界液 压领域前列。

公司股权结构稳定、集中度高。截至 2022 年 12 月 17 日,公司三大股东恒屹智能、申 诺科技及宁波恒屹同为公司实际控制人汪立平先生、钱佩新女士及汪奇先生控制,合计持 有恒立液压 68.55%的股份,汪立平先生家族包括汪立平、钱佩新及汪奇,汪立平先生与钱 佩新女士为夫妻关系,汪奇先生是汪立平、钱佩新夫妇之子,汪立平先生家族对公司拥有 绝对控制权,是公司实际控制人。

1.2 产品布局多元化,深度绑定优质客户

公司产品齐全,打造液压件整体解决方案供应商。公司通过内生增长与外延并购相结 合的方式布局液压领域,目前公司主营业务产品包括液压油缸、液压泵、液压阀、液压马 达、高精密铸件、泵站及系统六大品种。其中液压油缸涵盖挖掘机专用油缸、起重机械油 缸、海工海事油缸、盾构机油缸、能源应用油缸、矿山机械油缸、冶金应用油缸等等;液 压泵有恒立高压柱塞泵、InLine 重载柱塞泵;液压阀包括行走液压阀和工业液压阀;液压 马达分为变量马达和定量马达等;液压元件及系统作为大型机械核心传动装置。公司液压产品广泛应用于 6 大领域,16 个细分领域:①挖掘机、高空作业车等行走机 械;②玉米机、青贮机等农业机械;③覆盖冶金、水利、注塑等 5 个细分领域的工业工程 领域;④覆盖海工装备、海洋作业平台、港口机械的海洋工程领域;⑤覆盖石油天然气开 采、风电和太阳能等发电的新能源设备的能源科技领域;⑥盾构机、湿喷机等隧道工程领 域。随着公司不断完善产品线,产品应用领域将持续扩大。

公司品牌优势明显,产品远销欧美、日本等发达国家和地区,积累了一批行业优质客 户。与全球知名主机企业的多年合作与积累为公司建立了明显的先发优势,对后来潜在竞 争者构成较强进入壁垒,充分保障了公司未来在液压行业市场份额的稳定增长潜力和盈利 能力的连续性。挖掘机液压产品主要客户包括:卡特彼勒、三一、徐工、神钢等著名挖掘 机公司;盾构机液压产品主要客户包括:中铁工程、铁建重工、小松、日立造船、罗宾斯 等著名盾构机公司;海工海事客户包括:TTS、麦基嘉、国民油井等;新能源设备领域客 户包括:歌美飒、维斯塔斯等;工业液压产品客户包括:海天、伊之密、安德里茨等;特 种车辆客户包括:马尼托瓦克、特雷克斯等。连续多年获得了卡特彼勒的铂金奖章,同时获 得了三一、徐工等知名主机企业颁发的年度优秀供应商称号。

1.3 挖机油缸占比较高,2021 年海外市场收入占比 13%

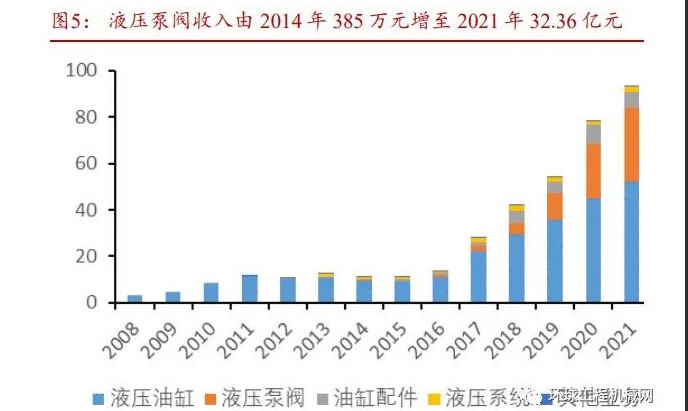

液压油缸业务是公司的主要营收来源。随着公司液压产品的多元化发展,液压油缸业 务营收占比呈下降趋势,从 2011 年的 99.12%下滑到 2021 年的 55.72%。2019 年液压油缸 业务中,挖掘机专用油缸和重型装备用非标准油缸分别实现收入 21.88、13.53 亿元,分别 占总营业收入的 40.41%、25.00%。2014 年,液压科技泵阀工厂正式投产后,液压泵阀业 务收入快速增加,从 2014 年的 385 万元增至 2021 年的 32.36 亿元,占比从 0.35%上升至 34.76%。油缸配件及液压系统 2021 年营收比例分别为 7.27%、2.11%。

公司近年来加快了国际化战略的实施步伐,在多个国家(地区)设立海外办事处并派 驻了技术服务人员和营销人员,在欧洲、北美、日本等建立了广泛的营销网络,为客户提 供本土化的高效服务,公司的品牌已得到国际市场的高度认可,国外收入规模增长速度 快。2011-2021 年,海外收入占比呈先上升后下降的趋势,从 2728 万元增至 12.35 亿元, 年均复合增长率达到 46.41%。2011-2016 年国内行业下行,公司国外收入对总营收贡献比 例持续增长,2016 年国外收入占比最高达到 29.17%;2016-2020 年,伴随国内需求复苏, 海外市场受疫情等不利因素影响,2020 年国外收入占比持续下滑至 11.78%,2021 年略有 回升,达到 13.26%。

1.4 2016-2021 年业绩平稳增长,5 年归母净利润 CAGR 为 107%

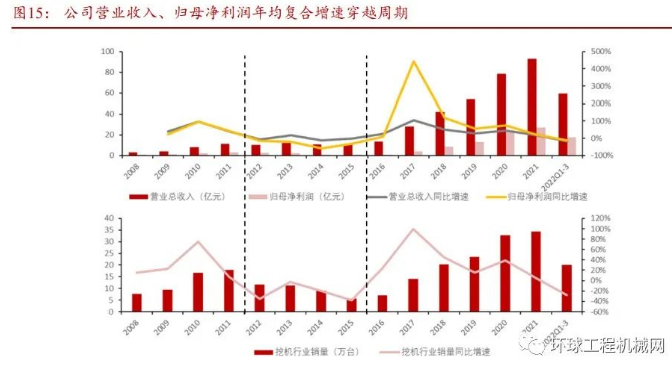

2016-2021 年业绩平稳增长,2022 年受工程机械行业低迷影响,公司盈利能力暂时承 压。公司 2011 年上市到 2021 年,营收及归母净利润 CAGR 分别为 23.44%,23.55%, 2011-2016 年行业处于下行期,2016 年后下游工程机械行业开始回暖,公司营收和归母净 利润大幅增长,2021 年均突破新高。2016-2021 公司营业收入从 13.7 亿元增长至 93.09 亿 元,年均复合增速高达 46.70%;归母净利润从 0.7 亿元增长至 26.94 亿元,年均复合增速 高达 107.31%。2022 年前三季度,公司共实现营业收入 59.20 亿元,同比下降 17.58%;公 司归属于母公司股东的净利润 17.49 亿元,同比下降 11.91%。

近年来毛利率、净利率维持高位,整体盈利水平逐步提升。受下游行业下行影响, 2011-2015 年公司毛利率、净利率、ROE 下滑至低点,2016 年后企稳回升,2021 年整体毛 利率、净利率、ROE 分别为 44.01%、28.99%、29.29%,相较于 2016 分别提升 22pct、 24pct、27pct,盈利能力大幅提升。2022 年前三季度的毛利率、净利率分别达到 40.4%、 29.61%,ROE 水平有所回落,为 17.41%。

期间费用率下降,费用控制效果显著。在规模效应和内部管理优化的推动下,公司期 间费用率从 2015 年的 20.4%降至 2021 年的 11.43%,2022 年前三季度继续降至 7.18%,其 中销售费用率呈下降趋势,从 2015 年的 5.43%降至 2022Q3 的 1.25%,持续创历史新低;管理费用率随行业景气度波动明显,从 2015 年 17.89%降至 2020 年的 6.47%,随后有所上 升,2022 年前三季度为 11.55%;财务费用率 2022 年前三季度为-5.62%。

1.5 行业底部布局,抓住上行机遇,成功穿越周期

公司下游主要是以挖掘机代表的工程机械行业。以 2004 年为起点至今,工程机械历史 上经历了两轮上升周期(第一轮:2005 年 5 月-2011 年 4 月,共 72 个月,若剔除 2008 年 10 月-2009 年 9 月次贷危机影响,则为 60 个月;第二轮:2016 年 5 月-2021 年 4 月,共 60 个 月)和一轮下降周期(2011 年 5 月-2016 年 4 月,共 60 个月),目前正处于新一轮下行期 (2021 年 5 月至今)。

(1)2005-2011 年,挖机年销量由 28812 台增长到 178352 台,CAGR 为 35.50%,恒 立液压自 1999 年正式切入挖机油缸赛道后,2007 年开始接触卡特彼勒,经过无数次现场 审核、技术交流、工艺探讨以及严格的产品验证,2010 年,在行业处于高速增长阶段时, 恒立正式成为卡特彼勒合格供应商,进入全球高端工程机械品牌供应体系。

(2)2012-2015 年,行业进入调整阶段,挖机年销量从 2011 年的 178352 台下降至 2015 年的 56349 台,CAGR 为-25.03%。于 2011 年上市的恒立液压面对工程机械行业需求 急速下滑,通过新产品扩产、技术引进、坚持研发等一系列逆向投资活动,为 2016 年底以 来行业持续回暖后公司业绩的快速增长奠定重要基础。对内,公司深耕液压件行业,着力 于新产品及核心部件扩产,2012 年,开始投资液压泵阀,收购上海立新(60%)主营各类 工业阀的研发生产;并建设高精密铸件工厂,为泵阀元件的生产提供基础。对外,公司在 2012-2015 年间,陆续收购上海立新液压、德国 WACO、德国哈威 InLine,实现跨领域布 局,同时拓宽生产销售渠道,提高公司的国际化程度,加强全球海外市场布局。2011-2015 年,公司营业总收入由 11.33 亿元下降至 10.88 亿元,CAGR 为-1.03%,下降幅度远小于行 业下调幅度(CAGR-25.03%)。

(3)2016-2021 年,行业高速增长,挖机年销量由 70320 台增长到 342784 台,CAGR 为 37.27%,国内挖机龙头市占率不断提升,公司挖掘机液压产品主要客户三一重工 2020 年国内市场市占率达到 28%,居全行业首位,伴随着客户的迅速崛起,公司挖机泵阀成功 放量,油缸和迸发业务共振,2016-2021 年,公司营业收入 CAGR 为 46.70%,归母净利润 CAGR 为 107.3%。恒立凭借交付快、服务好的优势,快速推进挖机泵阀新产品的客户试 用,成功切入下游主机厂供应体系,实现业绩的快速增长。

2 国内液压市场空间大,公司稀缺性凸显

2.1 液压传动优势明显,行业壁垒高

液压传动是以液体为工作介质,通过驱动装置将原动机的机械能转换为液体的液压 能,然后通过管道、液压控制及调节装置等,借助执行装置,将液体的压力能转换为机械 能,驱动负载实现直线或回转运动。液压传动历史悠久,是目前工业装备最重要传动方式 之一,相较于其他传动方式,具有功率重量比大、体积小、频响高、压力与流量可控性 好、可柔性传输动力、可实现无极调速等优点。

一个完整的液压传动系统由五个部分组成,即动力元件、控制元件、执行元件、辅助 元件和工作介质。动力元件主要为液压泵,向整个液压系统提供动力;控制元件主要为液 压阀,在液压系统中控制和调节液体的压力、流量和方向;执行元件包括液压油缸和液压 马达,是将液体的压力能转换为机械能,驱动负载作直线往复运动或回转运动;辅助元件 包括油箱、过滤器、蓄能器、热交换器等;工作介质包括矿物油、乳化液、液压油等。

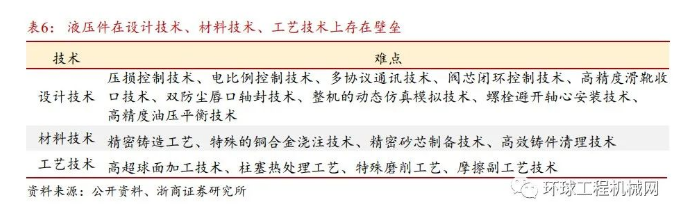

液压件行业本身属于技术密集型行业、技术壁垒高,人才紧缺、资金投入大、验证周 期长,短期很难有进入者,基本上处于头部企业垄断的格局。(1)技术方面,精密制造产品工艺复杂,精密铸件是关键。液压系统关键部件对于材 料、精密加工、热处理、装配、测试等方面具有较高的要求,需要生产企业有完善的工艺 和长期的经验积累来保证质量和产品的可靠性,开发制造技术难度大。(2)人才要求:技术密集型行业,高端人才缺乏。目前国内高端液压产品的专业人才基 本依靠企业自身培养,行业新进入者很难在短时间内形成一支有竞争力的专业技术团队。(3)资金层面:属于资本密集型行业,需要前期高额资本投入。液压产品的生产需要 大规模的固定资产投入,特别是精密加工设备、热处理设备、高压液压件铸件生产设备、 检测设备等,需要较高的前期资本投入。(4)验证周期长:主机厂的验证期长,液压件厂商想要生存需要有充足的资金支持;20 世纪 80 年代以来,国内数家企业为突破高端液压件被“卡脖子”的痛点,耗巨资钻研液压 技术,但是大多数项目回报甚微,得不到主机厂的认可,企业最终也走向破产。

在液压系统中,核心元件泵、阀、油缸、马达的技术难度大、产品附加值高、价值占 比高。2019 年国内液压市场中油缸、泵、阀产值占比分别为 34.4%、16.1%、12.4%,合计 占比达 62.9%。

液压件广泛应用于装备制造业,下游较为分散,工程机械是下游最大市场。根据前瞻 产业研究院数据,2019 年我国液压件下游应用中工程机械占比达 41%,该比例与发达国家 基本持平,航空航天、冶金机械、工程机械领域分别占比 9%、9%、8%。

液压下游应用各领域技术要求高低有别。液压传动与控制产品在航空航天、舰船、深 海探测、节能环保装备、新能源装备、机床与工具、重型机械、工程建筑机械、农业机 械、汽车等装备制造业等各领域均被广泛应用。通常而言,在农业机械等领域使用的液压 件要求较低,而在航空航天、船舶制造等领域使用的液压件往往需要在精度、响应速度和 可靠性方面具备优势。

2.2 2021 年中国液压件市场规模达到 106.5 亿欧元,位居全球第一

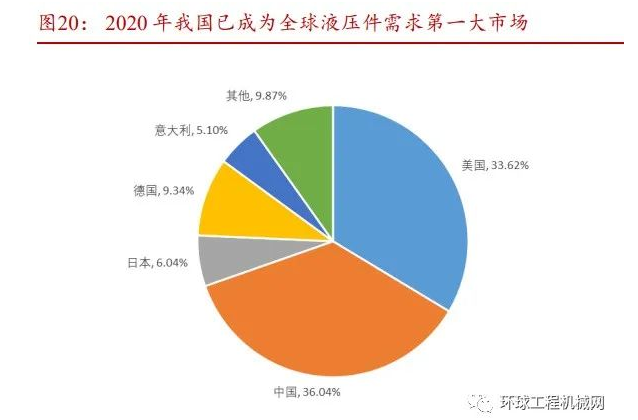

2021 年全球液压件市场规模 304.25 亿欧元,我国液压件市场占比 36.04%,位居首 位。随着产品技术与生产工艺的逐步成熟,液压产品适用领域不断拓宽,全球液压行业已 进入相对稳定、成熟的发展阶段。根据国际流体动力统计委员会的数据,全球液压行业收入规模从 2010 年的 212 亿欧元增加至 2019 年的 315.6 亿欧元,年均复合增长率为 4.5%。2020 年受新冠疫情影响,全球经济下行,液压行业规模有所降低,达到 279.1 亿欧元。随 着疫情得到良好控制,行业逐渐恢复发展,2021 年达到 304.25 亿欧元。从 2020 年分地区 销售收入占比看,全球前四大市场分别为中美德日,本土销售规模占比分别为 36.04%、 33.62%、9.34%、6.04%,我国液压产品国内市场销售额首超美国,列世界第一位。虽然我 国液压技术起步较晚,但市场规模快速发展,对全球液压产业起到了重要的推动作用。近 年来我国液压件市场蓬勃发展,2016-2021 年国内液压市场规模复合增长率为 6.37%,2021 年达到 106.5 亿欧元,首超美国,成为全球最大的液压市场。

液压件是“中国制造 2025”核心基础件,政府高度重视液压行业,政策持续支持产业 自主化发展。“中国制造 2025”包含中国制造业创新建设工程、智能制造工程、工业强基工 程、绿色制造工程及高端装备创新工程 5 大工程。液压件属于工业强基工程中的核心基础 零部件。“中国制造 2025”明确提出,到 2020 年,40%的核心基础零部件、关键基础材料实 现自主保障,受制于人的局面逐步缓解,航天装备、通信装备、发电与输电设备、工程机 械、轨道交通装备、家用电器等产业急需的核心基础零部件(元器件)和关键基础材料的 先进制造工艺得到推广应用。到 2025 年,70%的核心基础零部件、关键基础材料实现自主 保障,80 种标志性先进工艺得到推广应用,部分达到国际领先水平,建成较为完善的产业 技术基础服务体系,逐步形成整机牵引和基础支撑协调互动的产业创新发展格局。

为了促进行业发展,解决高端液压件长期依赖进口的问题,政府制定多项与行业相关 的产业政策和法律法规,陆续出台系列政策,对液压、气压动力机械及元件制造行业做出 了详尽的规划,重点突出中国集中优势、提高产品质量、加快替代高端进口产品步伐和智 能化进程。在国家政策以及发展战略推动下,我国液压行业发展迅速,市场规模稳步扩 张。根据中国液压气动密封件工业协会数据,2021 年我国液压工业总产值达到 771 亿元, 同比增长 6.49%。

2.3 全球液压行业集中度趋势下降,中国龙头市占率显著提升

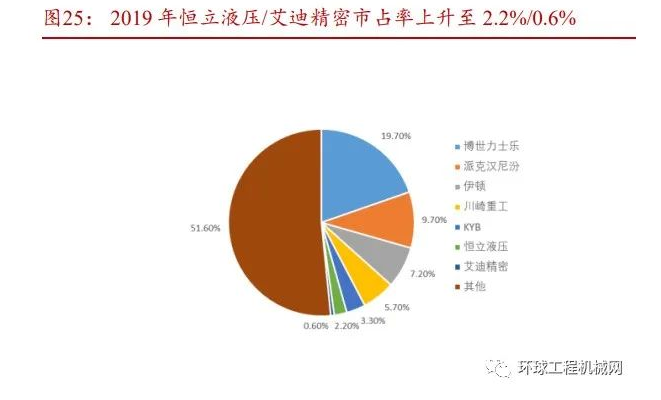

全球液压行业集中度高,国际巨头掌握全球主要市场份额。液压行业属于技术导向型 产业,德、美、日作为传统的制造业强国,强大的制造业底蕴成就了一批液压行业的百年 老店。2019 年德国博世力士乐、美国派克汉尼汾、美国伊顿、日本川崎重工市场占有率分 别为 19.7%、9.7%、7.2%、5.7%,合计市场份额为 42.3%,四家企业掌握四成全球市场份 额,但与 2012 年(46.4%)相比有明显分散趋势,国内龙头恒立液压、艾迪精密市场占有 率分别为 2.2%、0.6%。2020 年全球液压市场规模约 2580 亿元,四大国际厂商合计市场份 额下降至 34.8%,恒立液压市占率进一步升至 3%,较于 2012 年的 0.5%有着明显的提升, 但与国外巨头差距依然较大。

虽然整个液压市场集中度较高,但由于不同公司主要市场所在地域不同,下游需求行 业也因为技术优势不同存在差异,不同公司的业务布局各有侧重。如川崎重工并未涉及液 压油缸业务、纳博特斯克只涉及液压马达等。

液压行业出口规模提升,国产替代加速。中国液压件行业起步较晚,国内主机厂家所 需高端液压件长期依赖进口。分领域来看,油缸领域,最大的外资供应商为日本企业 KYB;泵阀领域,最大的外资供应商为日本企业川崎重工,主要产品包括全套液压泵阀和 马达,尤其在大吨位挖掘机中,具备较高的市占率。近年来,国内液压企业持续加强研发 投入,逐步由技术引进为主向自主创新方向转变,在高端液压件领域发力,取得了显著成 果。中国液压行业出口规模稳中有升,由 2016 年 7.7 亿美元上升至 2020 年 10.1 亿美元, 中国液压工业实力正在逐步增强,国产替代进口程度有望进一步提升。随着我国部分厂商 逐渐进入主机厂商的供应链,我国中高端泵阀产品依赖进口的局面正在快速得到改善。除 了进口外,外资品牌例如博世力士乐、川崎重工均在中国有其生产基地,这部分进口替代 也具有较大市场空间。

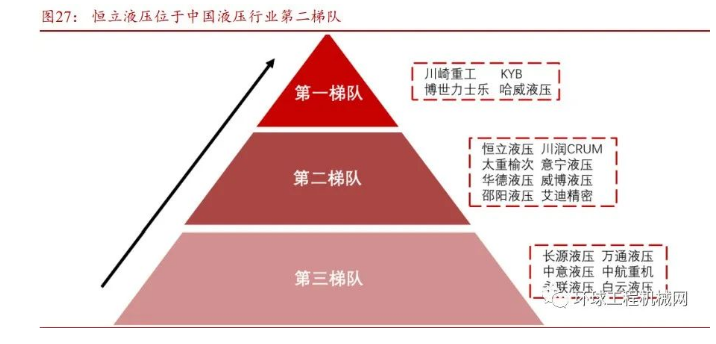

中国液压行业企业大致分为三个梯队。第一梯队的企业是以博世力士乐、KYB 等为代 表的国外液压行业领先企业,这些企业技术优势明显,产品质量过硬,把控高端市场;第二 梯队是知名度高、产品销量好的企业,包括恒立液压、邵阳液压、太重榆次、川润等,这 些企业销售多种液压产品,产品质量满足中低端市场要求并已占据一定份额;第三梯队规模较小的国产公司,产品面向低端市场,包括万通液压、中航重机等。目前恒立液压的技术 水平、产品种类和营收规模已经远超其他国产厂商,是当之无愧的液压件稀缺龙头。

2.4 抓住行业红利拉开与国内同行差距,盈利能力超越国际龙头

2016 年以来,国内龙头企业恒立液压和艾迪精密收入规模迅速上扬,得益于产品竞争 力及市场反应度,2017 年恒立液压实现翻倍的收入增长,近年来依旧保持高速稳定增长, 逐步拉开与同行差距。2016 年恒立液压/艾迪精密/长龄液压营收分别为 13.7 亿/4.0 亿/1.4 亿,2021 年分别为 93.09 亿/26.84 亿/9.07 亿,CAGR 分别为 46.7%/46.3%46.16%,恒立液 压总营收为艾迪精密总营收的 3.5 倍,长龄液压的 10.3 倍。2022Q1-3 恒立液压/艾迪精密/ 长龄液压的收入分别为 59. 2 亿/14.53 亿/6.52 亿,增速分别达-17.58%/-31.60%/-3.89%。

恒立液压盈利能力提升迅速,已经超越国际龙头。2013-2021 年国际巨头企业川崎重 工、伊顿、派克汉尼汾毛利率、净利率整体保持平稳,国内重点企业艾迪精密的毛利率、 净利率分别维持在 40%、20%左右的高水平,大幅超越国际巨头企业中居于首位的伊顿公 司,2021 年艾迪精密毛利率、净利率水平有所下降,分别为 33.8%、17.5%。自 2016 年 起,恒立液压毛利率、净利率提升迅速,分别从 21.72%、4.92%上升至 2021 年的 43.97%、28.99%,分别提升了 22.25、24.07 个百分点,于 2017 年反超国际巨头伊顿公司, 2020 年反超国内龙头艾迪精密,连续两年遥遥领先。ROE 方面,近年来恒立液压持续走高,2021 年在液压公司 ROE 均出现较大幅度下降的情况下,恒立液压 ROE 受损相对较 小,仍保持在 29.29%的高位,同样反超国际巨头中 ROE 水平最高的派克汉尼汾。

2.5 坚持研发创新,逆周期投资确保先发优势

公司始终将技术创新作为其核心竞争力,持续开展应用技术和行业前沿的新产品、新 工艺研究,成功开发出科技含量高、市场竞争力强的高端液压产品。公司在德国柏林、美 国芝加哥、中国上海以及常州设有专门的液压研发基地,研发人员逾 700 人。公司先后聘 请了德国、日本、美国等数十位液压领域专家,与国内液压行业的专家共同组成液压研发 团队。截止 2021 年 12 月 31 日,公司拥有有效专利共 445 件,其中国外发明专利 11 件、国 内发明专利 57 件。2021 年公司通过“国家知识产权示范企业”复核,并获得了中国专利奖 优秀奖、常州市专利奖等。凭借着过硬的研发和制造团队,公司形成了具有多产品的自主 知识产权的技术体系。核心技术包括高精密液压铸造技术、摩擦焊接技术、热处理技术、 高压密封技术、测试技术和先进机加工工艺技术。

行业下行期逆周期投资,行业回暖时占得先机。公司 2011 年上市,IPO 募投资金 10.25 亿元分别用于建设年产 20 万只挖掘机专用高压油缸项目、年产 5 万只重型装备用非 标油缸项目以及液压技术研发中心项目。2012 年公司下游工程机械行业开始进入下行期, 公司需求开始下滑,财务数据开始同步回落。在 2012-2015 年的行业低谷期,公司韬光养晦,敢于逆周期扩张,研发投入逆势保持正增长,为公司在行业回暖之时占得先机。2012 年公司逆周期再次投入年产 12 万只挖机油缸项目,铸造工厂建成投产,同年并购上海立 新,并成立美国和日本分公司。2014 年液压科技工厂建成投产,成功开发 8T 挖机多路阀 及柱塞变量泵,并建成高精密无缝冷拔管工厂。2015 年收购柏林哈威 InLine 柱塞泵工厂。2021 年,公司继续在创新、研发上下功夫,持续加大研发投入,2021 年共投入研发资 金 6.36 亿元,同比增长 106%,研发支出总额占营业收入比例达到 6.83%。同时加大奖励 力度,提高技术人员专利申请的积极性。公司全年专利申请共 72 件,其中发明专利申请 10 件。

为响应市场需求,公司不断开发行业前沿新产品。①HP4VG 系列闭式柱塞泵与 HM6V 系列斜轴变量马达组成的经典闭式回路静液压行走方案具备更高压力、更大扭矩, 可实现无级调速,拥有电比例排量、手动伺服等丰富的控制方式。现已成为泵车、伸缩臂 叉车、轮式装载机、农机等机械的主要选择。②德国 InLine 最新研发的 V30D520 重载柱塞 变量泵额定压力 400bar,最高工作压力可达 450bar,性能卓越、输送效率强劲、稳定性保 障超高,尤其适用于高负载工况,还能大幅减少能源损耗。③摆线马达与螺纹插装阀是恒 立产业板块升级的两大重点新兴产品,HCW 系列摆线液压马达和 HBK 系列制动器,组成 可靠、精准的行走系统,可全面提升剪叉式高空作业平台的性能、效率以及安全;螺纹插 装阀凭借高精准、高稳定、高耐用等优势,无所不能地“镶嵌”在各个液压集成回路中, 让每台机械及设备达到更优的性能。

受益于公司研发技术水平的提高,产品核心竞争力加强等因素影响,公司人均指标呈 稳步上升趋势,远高于艾迪精密水平,并不断拉开差距。2021 年公司人均创收、人均创利 分别为 160 万元、46 万元,分别同比增长 9.77%、10.69%。

3 下游工程机械逐步筑底向上,公司市占率有望进一步提升

3.1 地产基建+出口驱动,下游工程机械行业回暖可期

工程机械行业具有明显的周期性,挖机当前处于逐步筑底阶段。挖掘机等基建设备的 发展与宏观经济有较强相关性。2009 年,我国政府出台了“四万亿”的投资刺激政策,以挖 机为代表的工程机械产品产销量大幅提升,2011 年挖掘机销售总量为 17.84 万台,达到周 期峰值。而后行业需求急速下滑,并随之进入长达 5 年的深度调整期,2015 年达到最低水 平,为 5.63 万台。受下游需求复苏及老旧设备迎来更新高峰期等多重因素的持续发力,自 2016 年下半年起行业持续回暖,高景气持续到 2021 年一季度。2021 年全年销量将超 38 万 台,2021 年二季度以来,行业逐步进入下行调整期,2022 年销量为 261346 台,同比下降 23.8%。2022 年 3 月挖机销量下滑 53%,为今初以来最大跌幅,随着房地产调控政策逐步 放宽发力,政策出台强化基建加码预期,叠加疫情防控常态化,7 月同比转正,8 月持平, 9、10、11 月同比增幅扩大,11 月份企业销售各类挖掘机 23680 台,同比增长 15.8%,其 中国内 14398 台,同比增长 2.74%,实现 19 个月以来的首度正增长;出口 9282 台,同比 增长 44.4%;受国三机型 11 月冲量带来需求短期扰动,以及疫情影响,2022 年 12 月,挖 掘机销量 16869 台,同比下滑 29.8%,2023 年 1 月挖机销量共计 10443 台,同比下降 33.1%。国内边际需求持续改善,出口持续增长,挖掘机销量逐步筑底,2023 年挖掘机市 场回暖可期。国产挖机龙头企业三一重工、徐工机械挖机市占率大幅提升。恒立液压与多 家国内外主机龙头建立了长期的合作关系,高端液压件客户粘性强,其前五大客户中的三 一、柳工、徐工、卡特彼勒 2020 年挖机销量在行业中排名领先,市占率合计 62%,其中三 一重工挖机销量突破 9 万台,市占率达 28%。

国内工程机械需求主要来源于基建和房地产开发方面。据 Mysteel 不完全统计,2023 年 1 月,全国各地共开工 11635 个项目,环比增长 189.5%;总投资额约 93819.2 亿元,环 比增长 243.7%,同比增长 93.0%。2022 年 1-12 月下游基建投资完成额增长 11.52%,增幅 继连续 6 个月扩大后,略有收窄,地产开发投资完成额、房屋新开工面积、房屋施工面积 累计同比明显下滑,2022 年新增地方债发行规模达 47566 亿元,其中新增专项债发行规模 40384 亿元,同比增长 12.7%,为房地产市场提供金融支持。基建投资持续发力、近期房 地产政策持续优化,有望推动工程机械需求进一步提升。

假设:(1)由于销量统计并未完全反映当年全部销量,当年需求量=(当年销量+当年进口当年出口)*1.25;(2)按挖机 10 年寿命计算国内保有量,当年国内保有量为前 10 年需求量之和;设备 从第 6 年更新,第 6-10 年更新比例分别为 10%、20%、40%、20%和 10%;(3)2022-2025 年房地产新开工面积增速分别为-15%、-10%、-8%、-5%,采矿业投 资分别为 15%、-5%、0、-3%,出口销量增速为 65%、30%、20%、10%,国三机型在未来 5 年集中更新,每年新增 3 万台更新需求。据我们的测算,2022-2025 年更新需求与出口占主导、预计 2023 年销量见底。2022 年2025 年挖机销量预计分别为 26.13 万台、24.86 万台、32.60 万台、38.34 万台,增速分别为 -24%、-5%、31%、18%,2021 年-2025 年挖机销量 CAGR3.16%。2022 年-2025 年国内更 新需求占比分别为 54%、91%、71%、74%,出口占比分别为 43%、58%、53%、50%。

汽车起重机销量通常占到全部工程起重机销量的大约 70%,其景气度往往反映整个工 程起重机的市场情况,因此汽车起重机通常能够反映整个工程起重机市场的需求。2022 年,汽车起重机共计销售 25942 台,同比下降 47.2%。根据中国工程机械工业协会的数 据,2022 年,履带起重机销售 3215 台,同比下降 19.4%;随车起重机销售 17465 台,同比 下降 31.7%。

假设:(1)2022-2025 年进口起重机台量忽略不计,出口增速分别为 49%,29%,11%, 8%;(2)起重机保有量与挖掘机保有量线性关系显著,2022-2025 年起重机 10 年保有量为 30.9 万台、31.1 万台、32.1 万台、33.3 万台;(3)由于销量统计并未完全反映当年全部销量,当年理论需求量=(当年销量+当年 进口-当年出口)*1.25;(4)10 年寿命。设备从第 6 年更新,第 6-10 年更新比例分别为 10%、20%、40%、 20%和 10%。

我们预计 2022-2025 年起重机销量为 28921 台、20444 台、32939 台、44520 台,同比42%、-29%、61%、35%。2023 年销量见底。2023 年更新需求占比 52%,处于历史较高水 平;新增需求占比 12%,处于历史低位;出口需求占比 37%,处于历史高位。

混凝土搅拌车、泵车等工程机械后周期产品销量在 2011 年达到销售峰值后,经历了 2012-2016 年长达五年的下滑。行业从 2017 年开始出现反转,2020 年混凝土搅拌车销量为 105243 台、同比增长 41%,创历史新高,2021 年混凝土泵车销量为 1.04 万台,同比下降 13%。

假设:(1)2022-2025 年进口泵车台量忽略不计,假设 2022-2025 年,出口增速分别为 45%、40%、30%、25%,房屋施工面积逐渐回暖,增速分别为-2%、0%、2.5%、8%;(2)泵车与房屋施工面积高度相关,存在线性关系,2022-2025 年泵车保有量 5.82 万 台、5.57 万台、5.57 万台、6.1 万台;(3)设备从 8-12 年开始更新,更新比例分别为 10%、20%、40%、20%和 10%。我们预计 2022-2025 年泵车销量为 4013 台、4636 台、5825 台、11199 台,同比-61%、 16%、26%、92%。2022 年销量见底。2023 年更新需求占比 61%,出口需求 39%,均处于 历史较高水平,保有量出现萎缩,无新增需求。

中国高空作业平台市场起步较晚,目前仅有十余年的发展历程,市场潜力巨大。2022 年高空作业平台累计销售 19.6 万台,同比增长 22.5%。对标美国成熟市场,从市场总保有 量来看,2020 年我国高空作业平台保有量约为 24.1 万台,同比增长 61.7%,而美国的保有 量为 73 万台,约为我国的 3 倍;从人均保有量来看,2020 年美国高空作业平台人均保有 量约为 22.1 台/万人,我国人均保有量的 1.7 台/万人,仅为美国的 1/13;从产品渗透率来 看,2020 年美国高空作业平台产品渗透率(设备台数与 GDP 之比)约为 3.5 台/亿美元, 我国产品渗透率 1.6 台/亿美元,为美国 46%。未来,高空作业平台行业仍存在较大增长空 间。

预测思路:以高空作业平台保有量、设备平均价格、出租率、租售比测算国内高空作 业平台租赁市场规模。

(1)高空作业平台保有量:2021 年中国高空作业平台设备市场保有量为 38.4 万台, 根据宏信建设招股书的预测,2021-2025 年设备保有量的年复合增速将达到 24.6%,2025 年 设备保有量将达到 93 万台。目前国内高空作业平台租赁渗透率已高达 83%,预计未来逐渐 提升,假设 2025 年租赁渗透率达到 87%,则 2025 年中国高空作业平台租赁市场保有量为 81 万台。

(2)高空作业平台平均价格:全球高空作业平台价格在各地区之间存在一定差异,中 国本土品牌市场发展迅速,一定程度上替代了高价的进口产品从而有效降低了国内高空作 业平台市场均价。总体而言,近几年全球高空作业平台市场价格以年均 3%-4%左右的幅度下降,按此测算,2025 年高空作业平台平均价格为 2.62 万美元/台。我们假设国内高空作 业平台价格比全球平均价格低 10%,即假设 2025 年国内高空作业平台的平均价格为 15 万 元人民币/台。

(3)出租率:假设高空作业平台的年均出租率为 85%,未来出租率保持稳定。

(4)租售比:目前高空作业平台的租售比约为 30%,即价值 1 亿元的设备每年可实现 收入 3000 万元。预计未来高空作业平台租赁需求持续景气,租金价格将长期保持相对稳 定,由于设备采购单价下降,租售比预计会有小幅提升。我们假设 2025 年高空作业平台租 售比将达到 35%,年复合增速为 4%。

(5)国内新增销量:假设全部自来保有量新增需求。根据中国工程机械工业协会的数据,2021 年我国高空作业平台的设备保有量为 38 万 台,其中租赁市场占比 83%,对应租赁市场设备保有量 32 万台。根据宏信建设招股书的预 测,2021-2025 年设备保有量的年复合增速将达到 24.6%,2025 年设备保有量将达到 93 万 台。未来高空作业平台的租赁渗透率仍将持续提升。我们预计 2025 年达到 87%,对应 2025 年国内高空作业平台租赁市场保有量 81 万台。

3.2 2016-2020 年公司挖机油缸收入快速增长,市占率持续提升

2012 年工程机械行业景气度下行,2016 年后行业复苏迈入上行周期,挖机销量从 2016 年的 70320 台提升至 2020 年的 327605 台,年均复合增长率达到 46.92%。伴随行业的 高景气,各大主机厂对挖机油缸的需求持续增大,公司挖掘机油缸业务收入保持较快增 长,从 2016 年的 5.29 亿元增长至 2020 年的 31.27 亿元,年均复合增长率达到 55.92%, 2016 年-2020 年同比增速均远高于挖机行业销量同比增速,公司挖掘机油缸市占率持续提 升。

公司挖机油缸持续放量,按可配套挖掘机台数计算, 若将直接出口油缸计算在内, 2021 年国内市占率达到 62.38%,居于行业之首。

4 多元化+国际化成果显著,持续打造新的增长极

4.1 液压油缸、液压泵阀业务稳步提升,毛利维持高位

4.1.1 挖机油缸国内市占率稳定在 50%以上,非标油缸发展提升公司抗周期能力

挖掘机油缸领域,公司基本实现对所有主流品牌的覆盖,尤其与头部主机厂深度绑 定,2016 年以来,挖掘机市场景气度恢复,各大主机厂对挖机油缸的需求持续增大,受益 于挖机热销和行业集中度提升,公司挖掘机油缸业务收入快速增长,从 2016 年的 5.29 亿 增长到 2020 年的 31.27 亿元,年均复合增速达到 55.92%,占液压油缸业务的 69.53%,毛 利率从 2016 年的 25.35%增加到 2020 的 48.4%,提高了 23.05 个百分点。

公司挖机专用油缸销量从 2016 年的 13.76 万只增长到 2021 年的 85.53 万只,2022 上半 年主要受下游景气度影响,产品销量受阻,挖掘机油缸销量 31.84 万只,同比下降 62.77%。2021 年公司挖机油缸全球市占率约 31%,若将直接出口的挖机油缸计算在内,市 占率超过 60%,已成国内挖机油缸绝对龙头,全球领先的挖机油缸供应商。

非标油缸下游行业广泛,受单个行业周期影响较小,竞争格局较为分散,非标油缸的 发展增强了公司的抗周期能力,使得公司能平稳度过行业的下行期。公司重型装备用非标 准油缸三大主要板块包括起重系列类油缸、盾构机油缸、高端海工海事油缸。此外,公司 在新能源等新兴领域取得较大突破,销量大幅增长,也为公司非标油缸板块未来的增长注 入了新的动力。2021 年公司非标油缸销售 16.84 万只,同比增长 36.23%,其中起重系列类 及新能源类非标油缸表现亮眼,全年实现收入分别同比增长了 57.94%和 88.84%。2022H1 公司非标油缸销售 9.65 万只,同比下降 42.7%。2020 年,公司非标油缸业务实现收入 13.70 亿元,同比增长 1.25%,公司起重系列类 油缸由于下游核心客户大部分来自海外,需求下滑明显使得起重油缸销售收入下滑超过 50%,公司积极开拓国内客户,其他非标板块均取得较快增长,其中盾构机油缸收入增长 4.73%,高端海工海事油缸增长 21.72%,包含新能源在内的其他非标油缸收入增长 235.62%。

4.1.2 泵阀业务快速成长,毛利率水平持续提升

公司液压泵阀业务快速增长,毛利率维持高位。公司较早布局液压泵阀领域,2013 年 成立子公司液压科技专业从事液压阀、液压泵、液压马达等液压元件及系统的研发、设 计、生产与销售。自 2014 年子公司液压科技泵阀工厂正式投产,公司液压泵阀营业收入从 2014 年的 385 万元增至 2021 年的 32.36 亿元,7 年复合增长率高达 161.73%,业务保持快 速发展态势,收入占比也由 2016 年的 6.62%提升至 2021 年的 29.81%,是公司下一个主要 收入来源。与此同时,公司液压泵阀业务毛利率水平持续提升,近年来一直维持在高位, 2021 年毛利率水平达到 51.98%,相较于 2020 年的 52.27%下降了 0.3 个百分点。2022 年上 半年,公司高空作业平台领域增量明显,行走马达和闭式泵高速增长,同时实现了主控阀 的批量交付;农机领域泵阀产品实现了突破,采棉机、水稻机、小麦机,拖拉机等都实现了批量装机;另外公司泵阀产品还在海工、盾构、压铸以及新能源领域都实现了一定程度 的装机,为未来工业液压放量打下坚实的基础。

4.2 积极布局海外市场,全球布局逐步完善

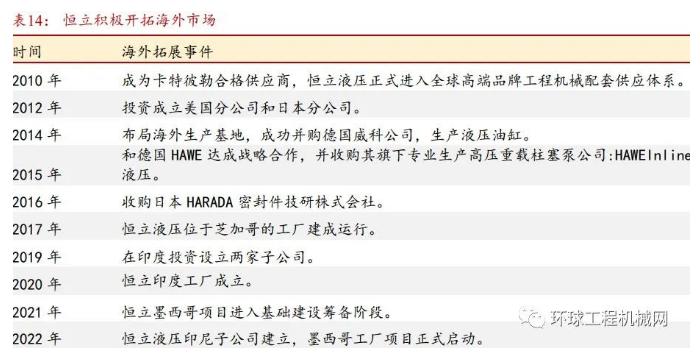

公司致力于成为具有国际影响力的高端液压成套设备和液压技术方案提供商,始 终践行国际化发展战略,积极参与并融入全球液压供应配套体系。为了满足全球市场 的开拓,通过投资和并购等方式进行国际市场拓展和布局,2010 年公司成为美国卡特 彼勒合格供应商,正式进入全球高端工程机械配套体系;此后,公司于 2012 年设立美 国子公司;于 2013 年设立日本子公司,收购日本服部精工;2015 年收购德国哈威 InLine 液压公司;2020 年,公司投资设立印度子公司,2022 年,恒立液压印尼子公司 建立,墨西哥工厂项目正式启动。目前公司逐步构建形成了中国、美国、德国、日本 为制造和销售的网络分布,辐射 20 多个国家和地区的庞大高效网络,不断为全球客户 提供高效便捷的本土化服务。

海外市场为恒立液压带来丰厚收入,海外收入逐步成为公司业绩重要组成部分。2010 年,恒立液压成为卡特彼勒合格供应商,自此恒立正式进入全球高端品牌工程机械配套供 应体系,2011-2019 海外收入连续 9 年保持高速增长,2021 年创历史新高,达到 12.34 亿 元,同比增长 33.29%,2011-2021CAGR 达 46.41%。2011-2021 海外收入占总营收比重由 2.41%提升至 13.26%。2011 年至 2016 年,国内工程机械处于下行阶段,公司海外收入维持 较高增速,对总营收贡献比例持续增长,2016 年最高达到 29.17%,改善了公司依赖国内市 场的局面,成为公司抵抗周期的重要途径。2016 年以后,国内行业复苏,国内下游对液压 件的需求旺盛,恒立液压国内收入迅速提升,海外收入占比逐步下降。对标液压件行业海 外龙头,2021 年,派克汉尼汾、伊顿、川崎重工海外收入占比分别达 39.59%、44.63%、 55.73%,普遍超过 30%,公司的海外收入占比依然较低。伴随着公司海外布局的持续拓 展,公司海外业务有望成为未来业绩持续增长的重要力量。

2022 年公司在印度尼西亚设立了全资子公司,实现以印尼子公司为维修基地,辐射东 南亚的后市场的基本维修服务格局,进一步提升公司在东南亚区域的品牌影响力及配套服 务能力,扩大新兴市场的销售份额。作为 2022 年最大的启动项目,恒立墨西哥工厂总投资 12.27 亿元,目前已进入钢结构施工阶段。该项目达产后将形成工程机械用油缸 200,440 根、延伸缸和其他特种油缸 62,650 根以及液压泵和马达 150,000 台的生产能力。恒立墨西 哥工厂项目将有利于进一步开拓北美市场,完善海外供应体系,降低向北美市场出口的关 税影响,提升公司产品的竞争能力。

5 盈利预测

根据行业协会统计,2022 年挖机行业销量 26.13 万台,同比下降 23.8%。根据行业需 求测算,预计 2023 年挖机行业销量同比下滑 5%;由于出口保持较高增速及国内更新需求 上行,2024 年行业上行,预计销量同比增长 31%。油缸业务:2022-2024 年、公司挖机油缸市占率总体保持平稳,由于直接出口部分较 平稳,挖机油缸收入增速按-22%,-2%,23%,非标油缸由于高空作业平台增速保持较高 增长,预计收入增速为 22%,23%,21%。公司油缸收入增速为-8.5%,8.6%,21.8%,随 着原材料价格的下降,油缸业务毛利率水平分别为 41%、42%、43%。

泵阀业务:主要包含挖机泵阀、马达、非标泵阀、马达等;公司中大挖泵阀市占率稳 中有升,挖机马达市占率上行,预计公司 2022-2024 年挖机泵阀、马达业务收入增速为33%,-4%,36%;非标泵阀、马达业务受益于农机泵阀产品放量,收入增速为 35%、 91%、34%。2022-2024 年公司泵阀业务毛利率水平分别为 49%、49%、50%。液压系统:此业务偏项目型,受制造业宏观形式影响,预计 2022-2024 年收入增速为17%、4%、-25%,毛利率水平保持稳定,均按 45%计算。油缸配件及铸件:与油缸业务趋势一致,总体平稳, 2022-2024 年收入增速为-15%、、 -15%、3.4%,随着原材料下降影响,毛利率分别按 4%、5%、6%计算。我们预计公司 2022-2024 年收入 81.89、92.63、115.68 亿元,收入增速分别为-12%、 13%、25%。归母净利润为 23.46、27.16、36.35 亿元,对应 PE 分别为 38、33、24 倍。

(报告出品方/作者:浙商证券,邱世梁、王华君)

微信扫一扫

关注该公众号

客服热线:

客服热线: