自2016年2月起,矿产品、原油等资源型大宗商品价格全线反弹,提振了非洲、拉美地区国家的经济。在这种背景下,国际工程承包市场逐步企稳向好。

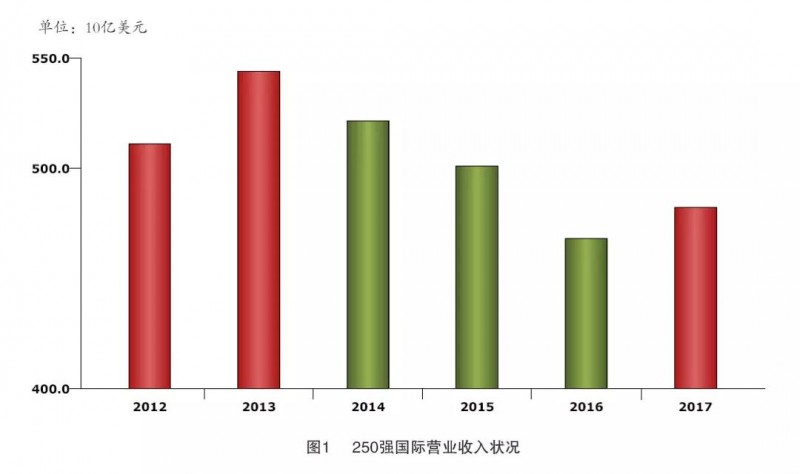

近日,美国工程新闻记录杂志(ENR)如期公布了2018年度ENR全球最大250家国际承包商的榜单。据统计,2018年度ENR全球最大250家国际承包商的国际营业收入总计为4824亿美元,同比增长3.1%。这是250强的国际营业额自2014年、2015年和2016年连续三次下降后首次出现增长(见图1)。

各国承包商总体增长态势

从各国承包商的业绩来看,英国承包商2017年的国际营业收入取得了152%的增长,位居各国承包商之首。主要的原因是从事海油工程的法国Technip公司与FMC抱团取暖,并改以英国公司的名义参评。扣除这个因素,PETROFAC和JOANNOU & PARASKEVAIDES两家承包商的国际营业收入总和实际上是同比下降了14%。此外,饱受项目亏损困扰的行业巨头英国BALFOURBETTY公司再一次没有参选。

以实际业绩来看,2017年250强中德国承包商的业绩增长最为强劲,国际营业收入整体同比增长了28.6%。行业巨头HOCHTIEF的国际营业额在连续几年下降后取得了14.8%的快速增长,以263亿美元的业绩稳居榜单第二的位置。同时THYSSENKRUPP INDUSTRIAL SOLUTIONS 和ED.ZUBLIN AG在2017年重新回到了榜单,带来近32亿美元的增量。与此同时,受业绩困扰的工业工程巨头M+W GROUP以及经营好转的老牌建筑工程企业BILFEMGER都没有参加评选。

中国内地企业今年进入榜单的承包商达到69家,同比增加四家。国际营业收入总额达到1140亿美元,同比增长了15.6%,相比上年5.4%的增长明显提速。中国承包商在除美洲以外的大陆都取得明显的增长,尤其是在亚洲(澳大利亚)、非洲、中东地区。在亚洲(澳大利亚)地区,在“一带一路”倡议的推动下,中国承包商成为该地区增长的最大贡献者,增长额达到100亿美元。而250强整体在该地区业务收入只增长了约73亿美元。在中东地区,中国承包商在市场萎缩的状态下仍然实现了22.5%的增长。在非洲地区,尽管市场日益艰难,但中国承包商的营业额也实现了8%的增长。凭借着在这些市场的优异表现,中国内地69家入选承包商在250强中的市场份额占比达到23.7%的历史新高。在2005年,这一比例只有5.3%。从前10强的榜单来看,与预期一致的是,历史上第一次有三家中国企业进入10强,分别是中国交建、中国建筑和中国电建。其中中国交建同比增长9%,增长率不如第二名HOCHTIEF的14.8%,差距进一步拉开。中国电建同比增长了5.6%,虽然增长率不高,但由于BECHTEL跌出了10强,中国电建堪堪守住第10名的位置。相比之下,中国建筑同比大幅增长了35%,以134亿美元的业绩排名上升三位,位居第8位。

西班牙承包商经营非常成功,2018年再度有11家承包商入选,一家新晋榜单,8家同比取得增长,只有两家承包商国际业务出现下降,上榜企业的国际营业额整体同比增长13.7%。行业巨无霸ACS凭借着巨头HOCHTIEF的良好表现实现了11.6%的增长,以363.9亿美元的业绩继续高居榜首。FERROVIAL国际营业收入同比增长25.7%,达到112亿美元,排名进一步上升到第11位。OHL由于在美国、西亚北非、土耳其等一些国家和地区的项目出现了严重的成本超支及索赔,营业收入再一次下降16.7%,排名下降8位。ISOLUX近年来卷入一系列腐败和贿赂案件,已经宣告破产。

意大利2017年有11家承包商进入250强,比上年减少三家,国际营业收入总额同比大幅下降30.4%,主要原因是以油气工程为主业的SAIPEM因其国际业务连续多年下降,没有参评。SAIPEM是意大利规模最大的承包商,不参评对整体业绩影响很大。扣除几家不参评承包商的影响,10家意大利承包商国际营业收入整体实现了13.4%的增长。其中SALINI IMPREGILO SPA值得关注,自从2013年两家以水务工程为主的公司合并以来,业绩稳步增长,排名也逐步上升。今年又上升三位,排名第15位。MAIRE TECNIMONT GROUP因为项目结算收入的增加,继上年增长66%之后,又增长了72.5%,排名由2016年的第87位攀升到今年的第41位。

在下降的阵营中,以美国承包商的下降最为明显。2017年进入250强的美国承包商比上年减少了7家,为36家,国际营业额出现了20%的降幅。美国石油工程技术发达,在美国大型承包商的业务中,油气工程业务都占有较大的比重。在油价低迷、上游开支缩减的情况下,美国承包商的国际业务都出现不同程度的下滑。其中,行业巨头BECHTEL国际营业额同比下降了38.9%,业务缩减约60亿美元,排名由上年的第五位下降到第12位。CB&I公司国际收入缩减了64%,KBR缩减了近30%,KIEWIT缩减了23%,JACOBS缩减了40%。油气类行业巨头FLUOR终止了过去三年连续大幅下降势头,同比小幅增长了6%,国际营业额达到73亿美元,但与2012年135亿美元的峰值相比,仍相去甚远。

法国顶级承包商VINCI、BOUYGUES,长期占据金字塔的顶端。2017年VINCI、BOUYGUES国际营业收入分别增长了8.7%和15.7%,稳居顶尖承包商行列。合并后的Technip公司与FMC以英国公司的名义参评,而另一大型工程建筑企业EIFFAGE再一次参评,相互抵消之后,法国承包商整体国际营业额仍下降了11.8%。

2017年韩国承包商经营困难重重,国际营业额同比下降了24.3%。11家入选承包商当中只有两家保持小幅增长,其余9家均呈现业绩下降趋势。排名也都有不同程度下降,保持在50强行列的承包商只有三家,分别是SAMSUNG C&T、HYUNDAI ENGINEERING & CONSTRUCTION、GS ENGINEERING & CONSTRUCTION。

2017年,土耳其仍有46家承包商入选,但营业收入总额出现了24.3%的较大下降。土耳其承包商普遍规模不大,只有一家承包商进入50强(见图2)。

各主要地区市场发展趋势

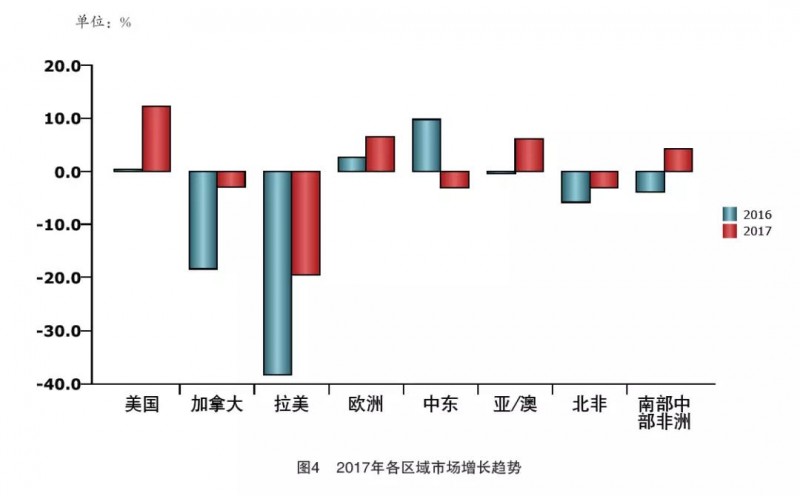

2017年,虽然各区域市场的增长各不相同,但250强所在市场的总体格局依然没有太大变化。亚洲(澳大利亚)地区作为全球第一大国际工程市场,2017年250强在该区域的营业收入总计1276.1亿美元,占比26%。欧洲市场作为第二大国际工程市场,2017年250强在该区域的营业收入总计1023.3亿美元,占比21%。中东市场以814亿美元位居第三,占比17%。非洲市场以624.2亿美元位居第四大市场,占比13%。其余分别是美国和拉美市场(见图3)。

一、亚洲(澳大利亚)市场

亚洲是全球经济增长最快的地区,2017年该地区GDP增长了5.5%,远高于全球2.9%的水平。同时,亚太地区又是世界上规模最大的建筑市场,虽然有所放缓,但2016年仍实现了4.3%的增长,高于全球3%的平均增长。

当前,印度、巴基斯坦、马拉西亚、越南、菲律宾、泰国、印尼等国家均制定了庞大的固定资本投资预算,建筑业投资额增长都在6%以上,市场需求旺盛。

2017年,250家最大国际承包商在亚洲(澳大利亚)地区的营业额为1276亿美元,增长了6.1%,增长额约73亿美元。随着“一带一路”建设的推进和区域内各国基础设施投资的加强,中国承包商在亚洲地区的营业额大涨26%,市场份额达到37.7%,继续高居第一。同时,中国承包商也是该地区增长的最大贡献者,营业收入同比增长了100亿美元,达到481亿美元。

二、中东(海湾)市场

随着油价走低,海湾国家出现了巨额财政赤字,工程招标项目数量和金额逐渐递减。随着原油价格回升,财政赤字有所好转。2016年海湾国家财政赤字占GDP的比例达到12%的峰值,2017年降低到6.5%,预计2018年将进一步降低到4%,2019年能够回到财政平衡。沙特、卡塔尔、阿联酋等海湾国家都不同程度缩减了财政预算,特别是在限产报价的政策下,油气领域的投资显著缩减。

2014年以来,海湾国家已授标的合同额总额连续下降,2017年达1080亿美元。在市场萎缩阶段,承包商的感觉是将面对更多的竞争对手、更严格的审查、更低的利润水平以及更多的不确定因素等多种挑战。

同时,由于不少国家财政预算紧张,PPP模式逐渐引入到这一地区,特别在交通领域更加流行。中长期来看,中东市场规划项目投资额高达两万亿美元,市场潜力巨大。从具体国家来说,沙特仍是该地区最大的工程承包市场,阿联酋经济多元化将带动相关领域的建设,卡塔尔由于筹办世界杯,基础设施投资项目数量激增。

2017年,全球最大250家国际承包商在中东地区的营业额为814亿美元,同比小幅下降了3.1%,预计2018年将回归增长轨道。在市场低潮期,只有来自中国和西班牙的承包商获得了20%以上的增长,其他国家的承包商均不同程度下降或勉强维持小幅增长局面。其中,一直以来中东市场都是韩国承包商的主要领地,但2017年韩国承包商在中东地区出现的大幅下跌,影响了排名。

三、非洲市场

非洲大陆约有一半国家的经济严重依赖油气和矿产资源出口。2007年以来的大部分时间里,撒哈拉以南非洲地区的GDP增长均高于全球经济平均增速,甚至成为世界经济增长的亮点。但自2014年以来,大宗商品价格低迷对非洲经济造成了巨大的打击,该地区的经济增速掉头往下,从最高时期的5%-7%迅速跌落到2015年的2.5%,再到2016年的1.3%。

2017年,随着大宗商品价格的回升,非洲国家的经济有望好转。2017年撒哈拉以南非洲地区经济实现了2.1%的增长,预计2018年和2019年将分别增长2.9%和3.9%。非洲国家当前面临的一个突出问题是债务负担沉重,部分国家已经形成债务危机。

据统计,撒哈拉以南非洲国家公共债务占GDP的平均比例自2012年以来直线上升,2016年达到60%,并一直徘徊在高点。居高不下的债务导致该地区很多项目被迫停止建设或迟迟不能上马,固定资产投资预算一再缩减。

2017年,受市场环境的影响,全球最大250家国际承包商在北非地区的营业额为229亿美元,同比小幅下降3.1%。在南部非洲地区,250强的营业额总和为395亿美元,同比小幅上升4.3%,带动整个非洲大陆同比小幅增长1%。无论北非地区或南部非洲地区,相比2016年都有一定程度的改善。但限于复杂的政治经济形势,未来在非的业务很难迅速恢复到2014年以前的增长势头。在各国的承包商当中,中国承包商的营业额增长8%,市场份额进一步扩大到59.8%,地位日益强势。

四、拉美市场

2016年,拉美经济整体同比下降0.9%,严重依赖初级产品出口的南美洲国家的下降幅度更大(2.2%),巴西、阿根廷、委内瑞拉等大国陷入严重的衰退,拉美经济增长的引擎熄火。2017年,随着大宗商品价格的回升,拉美地区经济迎来拐点,实现了1.7%的增长。其中拉美经济的引擎——巴西的经济,在经历几年的衰退之后回到了增长轨道,尽管增长率只有1%。除巴西外,阿根廷、智利、墨西哥、哥伦比亚等均实现了不同程度的增长。

同时,拉美地区经济的复苏仍不够稳定,政治势力之间的争夺十分激烈,固定资产的投资依旧十分谨慎,货币贬值的问题仍然十分突出,拉美地区的经济很难迅速回到2014年以前的水平。在这个背景下,2017年拉美地区建筑业投资相比于2016年有好转迹象,实现约1%的增长。增长较快的国家是哥伦比亚、智利、秘鲁、墨西哥等。

根据ENR的统计,2016年250强在拉美地区的业务跌入谷底,2017年仍然下跌,但跌幅已经显著收窄,2018年有望回归正向增长轨道。由于基础设施建设欠账较多,拉美地区普遍有着宏大的基础设施规划。2017-2022年规划中的工程项目数量近3000个,投资总额约1.2万亿美元,将带动拉美建筑业投资以3.3%的速度增长。但由于很多项目处于规划初期,且相当多的项目采用PPP模式,实际落地情况应存在一定困难。

五、欧洲市场

与西亚、非洲和拉美不同,欧洲市场受益于油价的走低。2015年以来,阴云笼罩的欧洲大陆逐渐云开雾散,虽然还有英国脱欧、难民危机的问题持续困扰,但统计表明,欧洲的经济确实回到了增长的轨道上来,2016年GDP同比增长1.7%。进入2017年以来,欧洲失业率降低到历史较低水平,宽松的货币政策和极低的利率水平支持了欧元区经济的发展,预计2017-2019年欧元区经济均将保持1.5%-2.0%之间的增长水平。欧洲经济的增长推动了欧洲建筑业的复苏。2014年,欧洲建筑业重新回到增长轨道,此后,2015年增长了1.7%,2016年增长了2.5%,2017年增速进一步放大到3.9%。荷兰、爱尔兰、西班牙以及北欧三国的市场发展最为迅速,德国和法国等规模较大的市场也重新回升到稳健的增长。

欧洲市场占250强所在市场的1/5强,对市场的复苏意义重大。受益于欧洲市场的积极态势,2016年,全球250强在欧洲市场的营业额为959.8亿美元,同比增长了2.7%。2017年,全球250强在欧洲市场的营业额进一步增长了6.6%,为1023亿美元,欧洲承包商在该地区的市场份额基本在80%以上。预计2018年以后,欧洲市场的增长势头将有所放缓,但仍将保持2%左右的增长步伐,其中特别是传统东部欧洲的一些国家如波兰、匈牙利等将开始触底反弹。

六、北美市场

美国市场是250强所在市场中唯一自2011年以来连续7年保持稳定增长的市场区域。2013-2015年,美国建筑市场在经历金融危机的肆虐之后强烈反弹,建筑业投资呈现10%以上的增长态势。进入2016年以来,增长虽有所放缓,但增长率仍达到5%左右。美国市场是以住宅建筑和非住宅建筑为主的市场,基础设施建设的比例只占20%。

2017年以来,随着美国经济的强劲复苏,美国失业率降低到历史较低水平,私人消费显著增加,对住宅的需求稳步上升,因此带动美国住宅建设市场快速增长。同时美国制造业的回流也使得工业工程和非住宅建筑的需求明显增加。在基础设施方面,特朗普政府许诺的一万亿美元基础设施计划虽然推进缓慢,但交通工程和市政道路领域投资项目有所增加。

另一方面,低油价对美国采矿建筑工程也产生了不利的影响,采矿业出现了50%以上的萎缩,页岩气的开采也受到较大影响。电力领域由于产能过剩,近几年电力领域投资建设一直处于萎缩阶段。

2017年,受美国国内房地产业景气的影响,250强在美国市场的营业额达到600亿美元,同时大幅增长了12.2%。在美国市场的营业额中,德国、西班牙、瑞典等欧洲承包商占据绝对领先的地位,市场份额在2017年达到70%。德国和西班牙的市场份额大部分都是来自ACS,通过HOCHTIEF在美国收购的子公司TUNER工程公司来实现。瑞典则主要通过SKANSKA的美国子公司实现。除欧洲以外,日本、澳大利亚、中国和加拿大的承包商都占有一定的份额。原创: 付勇生 国际工程与劳务杂志 作者:特约作者 付勇生

客服热线:

客服热线: